ワクワク家妻とイキイキ家妹の会話

おねえちゃん、投資の勉強していてアセットアロケーションって言葉が出てきたけど、なんだかよくわからないの。知ってる?

実は私もよくわからないの。投資をするときにとても大事だってことはわかるけど、それがどういう意味なのか、どう影響するのかはよくわからないの。

じゃあ、一緒に調べてみよう。

高校生の授業でも投資の授業が導入されるなど、若いうちからお金の知識を身につける動きがあります。お金の知識があるのとないのでは、人生の質も左右しかねません。

投資を始めるための基本として必ず理解していて欲しいのが、「アセットアロケーション」です。運用の成功のカギを握ると言ってもいいほど重要なものです。そこで今回はアセットアロケーションとは何か、どのように考えたらいいのか詳しく紹介していきます。

アセットアロケーションとは

資産を運用するにあたって、株や債券などの資産をどのような割合で投資するのかを決めることをアセットアロケーションと言います。

アセットとは「資産」を意味し、アロケーションは「配分」を意味します。

資産を大きく分けると、現金や預金、株や債券などの金融資産、不動産や金などの現物資産があります。さらに、金融資産の中には、株式と債券があり、それぞれに先進国と新興国、日本など投資する国や地域によっても分類することができます。

これらの資産を、どのくらいの割合で投資するかは、その人のリスク許容度によって決まります。(リスク許容度についてはこちらを参照してください)

投資初心者であれば、値動きの大きい資産より小さい資産が多い方が安心です。投資は元本保証がないものですから、資産が大きく減少することもあります。そうなったとき、不安で押しつぶされそうになってしまったり、怖くなってやめてしまったりするかもしれません。それらの不安は、ある程度経験を積むことで克服することができます。

そのため、リスクに対してその人がどの程度理解し、耐えることができるのかによってアセットアロケーションも変わるのです。

リスクそのものを複数の資産に投資することで分散させるという意味でも、アセットアロケーションをしっかりと考えながら投資することは重要なのです。

投資の戦略を決めるアセットアロケーション例

アセットアロケーションは、個人のリスク許容度で変わりますが、年齢によっても変わります。一般的にまだ30代の働き盛りで、将来の資産を増やしていきたいと考えているのであれば、ある程度のリスクが高い株式多めの積極成長型で資産運用するのもいいでしょう。

老後の資金など、準備期間が十分にあるのであれば、積み立てをしながら運用していくことができます。積み立ての効果は、少額でも、時間をかけることで大きく増やすことができることと、価格の変動すらプラス要因になることがあります。(ドルコスト平均法についてはこちらを参照してください)

反対に、すでに60歳を超え現役を引退する場合は、あまり大きく資産を減らしてしまう可能性のあるアセットアロケーションにならないように安定型にしていくと安心です。

この頃になると、積立は終了して運用のみになっていることが多いでしょう。その場合、価格の変動は、直接資産の増減に繋がります。増やすことを目的とせず、減らさないことを目的としたアセットアロケーションにするとよいでしょう。

どうやってアセットアロケーションを決めるの?

まず、持っている資産を安全資産の預金や現金と運用資産に分けます。どのくらいの金額を現金、預金として保有しておくかもその人のリスク許容度により異なります。その後、具体的にアセットアロケーションを決めていきます。

アセットアロケーンを決めるとき、参考になるものがないとどのようにしていいかわかないでしょう。そこでまずは、日本の代表的なアセットアロケーションを見てみましょう。年金積立金管理運用独立行政法人、通称GPIFです。GPIFは公的年金制度の一部として、私たちの年金の積立金の管理と運用している公的機関です。

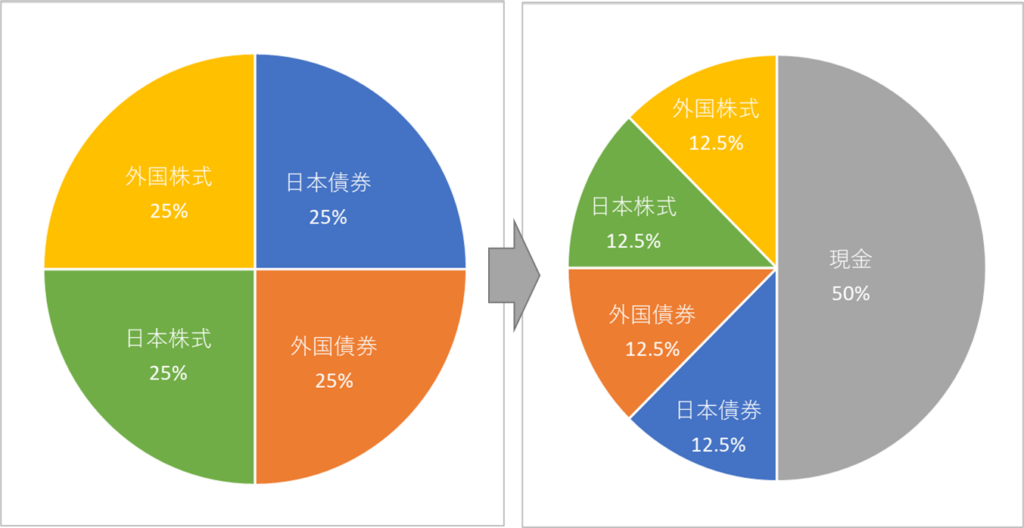

年金財政上必要な利回りを満たしつつ、リスクが最も小さくなるように、2020年から5年間は国内債券、外国債券、国内株式、外国株式の4つの資産をそれぞれ25%ずつの割合で、投資運用しています。

実際にアセットアロケーションを考えるときは、運用する資産だけでなく、現金などの安全性資産も含めて考えます。

例えば、上記のアセットアロケーションをもとに、安全資産の現金、預金を50%、運用資産の割合(日本株式、日本債券、外国株式、外国債券を12.5%ずつ)を50%ずつとすると、日本円75%、外貨25%、現金50%株式25%債券25%のアセットアロケーションが出来上がります。

※GPIFHPより作成

すると、このアセットアロケーションでは過去20年の実績データをもとにすると、年平均リターンは2.7%、リスクは4.9%になります。

これよりも、積極的に運用したい場合は、そもそもの運用資産の割合を増やしたり、株式割合を増やしたりします。反対に、もっと安定運用を目指したい場合は、現金、預金の割合を増やしたり、債券の割合を増やしたりするとよいでしょう。

さらに、新興国の債券、株式、不動産などを加えて、バランスを考えながら分散してもよいでしょう。

まとめ

アセットアロケーションは投資をする上でとても重要な役割を果たします。いま話題になっているファンドや、人からすすめられたファンドから入るのではなく、自分に合った資産形成をするのであれば、基本のアセットアロケーションをしっかりと考えてから始めましょう。その上で、どんなファンドで投資をするか、どんな組み合わせにするのかポートフォリオを組んでいきます。