ワクワク家 夫婦の会話

そういえば、会社の確定拠出年金で入社した時からなにもしていないけどどういう制度か知ってる?

じつはよくわからない。先輩の話だと増えているっていうけどどうすればいいんだろう。

増えるならちゃんと確認した方がいいかもしれないね

会社の確定拠出年金について説明は受けたけれど、難しくてよくわからなかったという人や、加入しているけれど、入ったままでまったく手をつけていないという人もいるのではないでしょうか。

会社の確定拠出年金は企業型確定拠出年金と言いますが、どんな制度でどんなメリット、デメリットがあるのか、気になる点をわかりやすく解説します。

企業型確定拠出年金の仕組み

企業型確定拠出年金というのは、企業が掛け金を拠出して自分で運用する年金制度です。

運用がうまくいけば退職時に受け取れる金額が増えるし、うまくいかなければ減ってしまう可能性もあります。

運用商品は定期預金や、保険商品のほかに投資信託などがあります。

その中から自分で運用商品を選びますが、60歳になるまでは運用するのみで、原則として現金化することはできません。

企業型確定拠出年金の特徴

- 掛け金は事業主負担

- 運用商品は自分で選ぶ

- 受け取れる金額は運用次第なので確定していない

- 60歳までは引き出すことができない

- 転職した場合は、転職先の企業型確定拠出年金またはiDeCoに移換することができる

- マッチング拠出の掛け金は全額所得控除になる

- 運用益は非課税

- 退職所得控除・公的年金等控除の対象となる

マッチング拠出のメリット

企業型確定拠出年金では、企業が拠出する掛け金では足りないと感じる従業員が、自分の給料の中から掛け金を上乗せできるマッチング拠出という制度があります。

マッチング拠出の掛け金には、企業が拠出する掛け金の金額を超えてはいけないことと、掛け金の合計額が拠出限度額を超えないことなどの条件があります。

マッチング拠出のルール

- 会社の掛け金と合計で5万5000円を超えないこと

- 本人の掛け金は会社の掛け金以下でなければならない

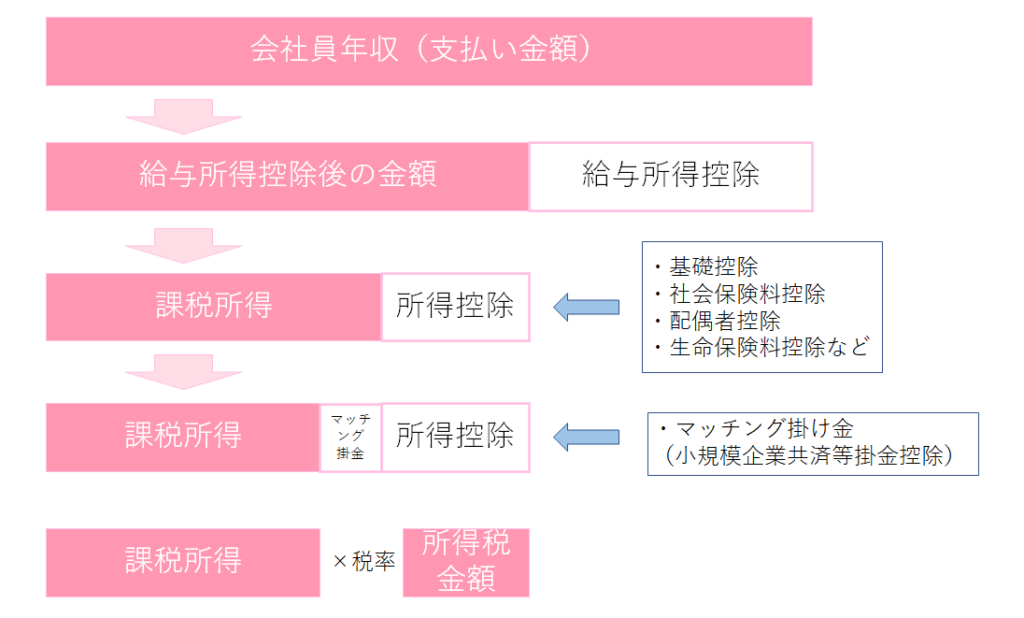

マッチング拠出のメリットは、自分が上乗せで拠出した掛け金が、全額が所得控除になることです。所得控除が増えれば、所得税や住民税の軽減効果があります。

たとえば毎月1万円拠出すると、12万円所得控除することができます。

年収500万円の人で所得税と住民税がそれぞれ10%の税率だとすると、所得税で1万2000円、住民税で1万2000円の合計2万4000円税金を軽減することができます。

また、掛け金は1年に一度変更することもできます。

しかし、マッチング拠出制度を採用していない企業もありますので利用できるかどうかは担当部署に確認してみましょう。

また、できるとしても企業内で募集期間が決まっていて、その期間に手続きをしなければ始められないなどのルールがある場合があります。

控除は年末調整で完結します。企業型の確定拠出年金制度なのでわざわざiDeCoのように控除証明書を提出する必要もありません。

マッチング拠出のデメリット

マッチング拠出のデメリットは、確定拠出年金制度のため、60歳まで現金化ができないことと解約ができないことでしょう。一度積み立ててしまったお金を引き出すことはできません。家計が急変したり、急にお金が必要になったりしてもあてにできるお金ではありません。しかし、言い換えれば、老後の資金の準備のための制度なので、そのことがかえって強制力となり着実に準備することができるでしょう。

まとめ

企業型確定拠出年金は、掛け金や手数料を企業が負担してくれて、自分の年金を作る制度です。運用商品を自分で選ばないとなりませんが、60歳までの期間を考えると、長期、積立の仕組みができます。あとは金融商品の分散をしてリスクを低減しつつ、老後資金を増やしていきましょう。