ワクワク兄家 夫婦の会話

今扶養の範囲ないで働いているけど、それを超えるとどんな影響があるのかな?

税金とか、社会保険とかがかわってくるんじゃない?

自分の負担が増えるだけなのかな?

僕の会社の扶養手当や、配偶者控除にも影響があるかもね。

その影響を超えるくらい働いてしまえばいいってことね!

結婚や出産で仕事を一度辞めたけれど、子育てがひと段落して再び働き始めようかと考えている人が悩むのが、どのくらい働くのかということです。

正社員としてフルタイムでバリバリ働きたい人なら問題はありませんが、家計を助ける範囲で働きたい人やご夫の収入と合わせて収入の底上げをしたいといった人の場合は、年収の目安を設けておかないと手取りが減ってしまうことや、税金や社会保障費が増えてしまうこともあります。女性が働くときに立ちはだかる6つの壁について解説します。

税金の壁と社会保険の壁

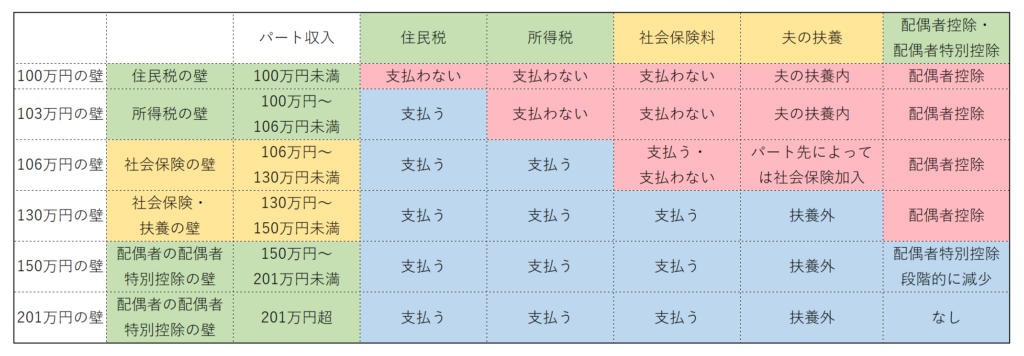

主婦が働くときに立ちはだかる6つの壁には大きく分けて2種類あります。混同している人が多く、本当は自分には関係ないのに、働き方をセーブしている人もいます。自分にはどんな壁が関係あるのかしっかりと確認しておきましょう。

一つは税金の壁です。自分自身の収入にかかる所得税や住民税もありますし、夫の所得税や住民税に関わることもあります。

二つ目は社会保険の壁です。社会保険とは、厚生年金や健康保険、雇用保険などです。専業主婦や、パートなど扶養範囲内で働いている場合には、年金や健康保険は夫の扶養のため負担はありません。しかし、自分で働くようになると、勤務時間や収入などによって自分で支払わなければならないこともあります。

100万円の壁

100万円の壁とは住民税の壁です。お住まいの市区町村によって異なりますが、収入が100万円までであれば住民税はかかりません。「住民税所得割」は、総所得金額が35万円を超えた場合と決められていますので給与所得控除55万円を合わせると、100万円を超えた場合に課税されます。

しかし、住民税の均等割は自治体によって課税される場合もあるため念のためお住まいの自治体に確認するといいでしょう。

103万円の壁

103万円の壁とは所得税の壁です。

所得税は給与所得控除55万円と基礎控除48万円を合わせた、103万円以上になると課税されます。

たとえば、年収104万円の場合には、課税所得は104万円-103万円で1万円となり、適用される所得税率は5%をかけると500円の所得税が発生する計算になります。

106万円の壁

年収が106万円を超える見込みがある場合、勤務先によってはご自身で社会保険に加入しなくてはならないケースがあります。

従業員501人以上の会社か、労使合意がある従業員501人未満の会社または地方公共団体で、勤務期間1年以上を見込んで週20時間以上働く場合には注意しましょう。

実際には年収ではなく、月収で判断されるので、月収8万8,000円が壁となります。

130万円の壁

106万円の壁に該当しない勤務先であっても、年収が130万円を超えると夫の扶養から外れ、自分で社会保険料を支払ようになります。月収にすると10万8334円が目安です。

厚生年金に加入することで老後の年金アップなどは期待できますが、目先の手取り金額は減少してしまいます。

150万円の壁

150万円の壁とは、配偶者特別控除の壁です。年収が150万円までの場合、夫は配偶者特別控除を満額の38万円受けられますが、年収150万円を超えると段階的に控除額が減少するので、夫の所得税や住民税の負担がアップしてしまいます。

201万円の壁

配偶者特別控除は201万円を超えると適用されません。

つまり、自分で所得税や、住民税、社会保険料を負担するだけでなく、夫の税金に対する控除もなくなり、負担は増えることになります。とは言え、家計全体の収入はアップすることになります。

まとめ

6つの壁をご紹介しましたが、予定される年収が壁の前後になる場合には注意が必要です。

壁をわずかに超えたことで、税金や社会保険料が発生して、手取り額が減ってしまいます。しかし、税金などにこだわりすぎて、収入を抑えることが家計全体にとって必ずしもいい選択肢であるとは限りません。税金や社会保険の壁を超えて働くことで、世帯年収は上がり、老後の年金も増やすことができます。各家庭により状況は異なりますが、現在の手取りだけでなく、将来を見据えた働き方を選択するようにしましょう。