保険の見直し事例① 30代家族

お子様が生まれるにあたって、保険に入りたい、見直したいという相談を多く受けします。

独身時代に加入したままの、保険の見直しを考えているご夫婦の事例をもとに、最近の保険事情をふまえてご紹介します。

【相談者プロフィール】

相談者:32歳男性(会社員) 妻:29歳(会社員)妊娠中

もうすぐ第1子が産まれる予定。

ネットを見ていたら、子ども誕生は保険を見直すべきタイミングと書いてあったので、気になり始めた。独身時代に加入した保険を継続中だが、内容はよくわからない。

【現在の保険についてヒアリング】

①医療保障:入院や手術のときに保険金がもらえる 保険料 4,200円

②死亡保障:保険金額500万円 保険料 8,500円

現在の保険についての認識は、上記の通りでした。毎月口座から引き落とされるので、いくら払っているのかという認識はみなさんお持ちですね。

保険見直しのステップに沿って、考えてみましょう。

1 現在加入中の保険の内容を知る

2 「もしも」の場合の課題や金額を想定する

3 必要な金額を「備える」(お財布事情とのバランスで調整する)

ステップ1 現在加入中の保険の内容を知る

まずは、どんな保険でどんな時に保険金を受取ることができるのか、内容を確認してみましょう。

チェックするポイントは、おおまかに以下の通りです。

✓ 保険の目的:病気になったときのリスク対策・死亡時のリスク対策・貯蓄目的など

✓ 保険期間 :いつまで保障がつづくのか(一生涯なのか、〇歳まで、〇年間など)

✓ 継続の可否:自動更新か保障終了か

✓ 保障内容 :どんなときに保険金が支払われるのか

✓ 保険金額 :いくら保険金が支払われるのか

✓ 保 険 料:毎月の保険料負担はいくらか

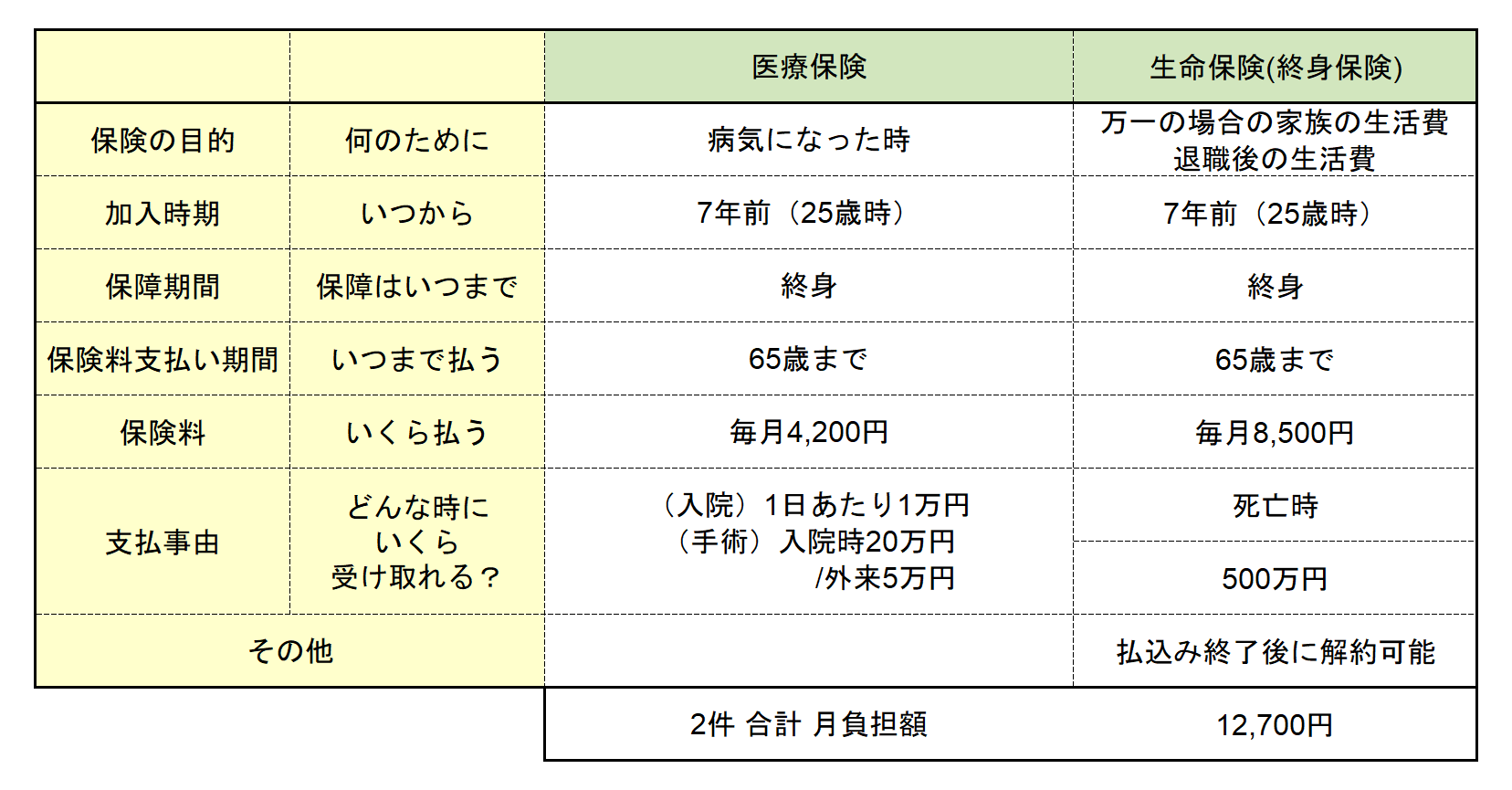

今回の相談者さんの保障内容を表にまとめてみました。

医療保障も万一の場合の保障も、一生涯続くので安心ですね。保険料の支払いも、現役時代で完了となり、退職後に収入が減っても支出が抑えられるのは理想的です。

ただし、保障内容については少し検討の必要がありそうです。

ステップ2 「もしも」の場合の課題や金額を想定する

■医療保障

最近では、医療技術の進歩により、入院日数は短期化の傾向です。手術後数日で退院し、通院で治療を継続する場合が多くなっています。いざという時に「使える」保険を備えたいですね。会社員の場合は、健康保険組合から傷病手当金を受取れますので、日額1万円の保障が必要かどうかも検討したいところです。また、若い世代でも心筋梗塞などの発症で働けないリスクを心配する方が増えています。こういった場合に一時金を受け取ることのできる保障は、安心して治療に専念できます。

■死亡保障(終身保険)

万一の場合に死亡保険金が支払われる保障です。同時に、貯蓄性のある終身保険ですので、65歳の払込み終了後は、支払った額よりも解約した場合の解約返戻金が増えていきます。7年前の加入時には、死亡保障というより、貯蓄目的に魅力を感じたのではないでしょうか。若いうちから、少しずつ積み立てていくことで、退職時までに資産形成が可能です。

しかし、お子様が生まれることで、守るべき責任が大きくなりますね。万一の場合でも、ご家族が夢をあきらめることなく、安心して日常生活が送れるように備えておきたいものです。元気で働き続けていれば、給与収入が得られますが、万が一のことがありそれが途絶えると、遺された家族は住まいに係るお金、食費などの日常生活費、教育費などの工面に苦労することになってしまいます。そのための「保険」です。これらの項目ごとに、今後必要となる金額を見積もってみましょう。

不確定要素が多く含まれるため、ざっくりで構いません。

教育費などは、文部科学省の「子供の学習費調査」などのデータを参考にしてみましょう。

持ち家の場合には、団体信用生命保険(団信)があるため、住宅ローンの支払いはなくなります。そういった意味で、住宅購入のタイミングも、保険を見直す機会となります。

ステップ3 必要な金額を「備える」

金額の大きさに愕然とするかもしれません。しかし、社会保障制度が充実しているといわれる日本です。病気になったときの公的医療制度や養育者が亡くなった場合の遺族年金など公的年金が支給されます。

また、死亡退職金制度や弔慰金などがある場合もありますので、お勤め先の規定を確認してみましょう。その上で不足分を「保険」で備えましょう。

もしもの場合に必要な金額 - 公的制度等の支給額 = 保険でそなえる額

保険会社や保険商品は多種多様です。

最近では、がんや心筋梗塞、脳卒中などに備える保険が多くあります。この3つの病気をまとめて三大疾病と呼びます。といっても、心疾患、脳疾患、がんの3つ病気全体を要件とする場合もありますし、急性心筋梗塞、脳卒中、がんの病気の種類を限定している場合もあります。(前者の方が幅広く保障されます。)

病気になったら、それ以降の保険料の支払いが免除される特約を付けることもできます。

自己負担となる先進医療を受ける場合に保障される先進医療特約なども選択肢のひとつです。

当然ですが、充実した内容にしようとすると負担する保険料がアップします。

どんな保険を備えるか、選ぶか、正解はありません。

大切なのは、もしもの場合が起こったとしても、安心できる備えを準備しておくことです。

現在の内容を知り、保障が不足していることも承知の上で、継続することも選択肢の一つです。経済的負担と価値観をふまえて、見直しをしましょう。

相談者の見直しプラン

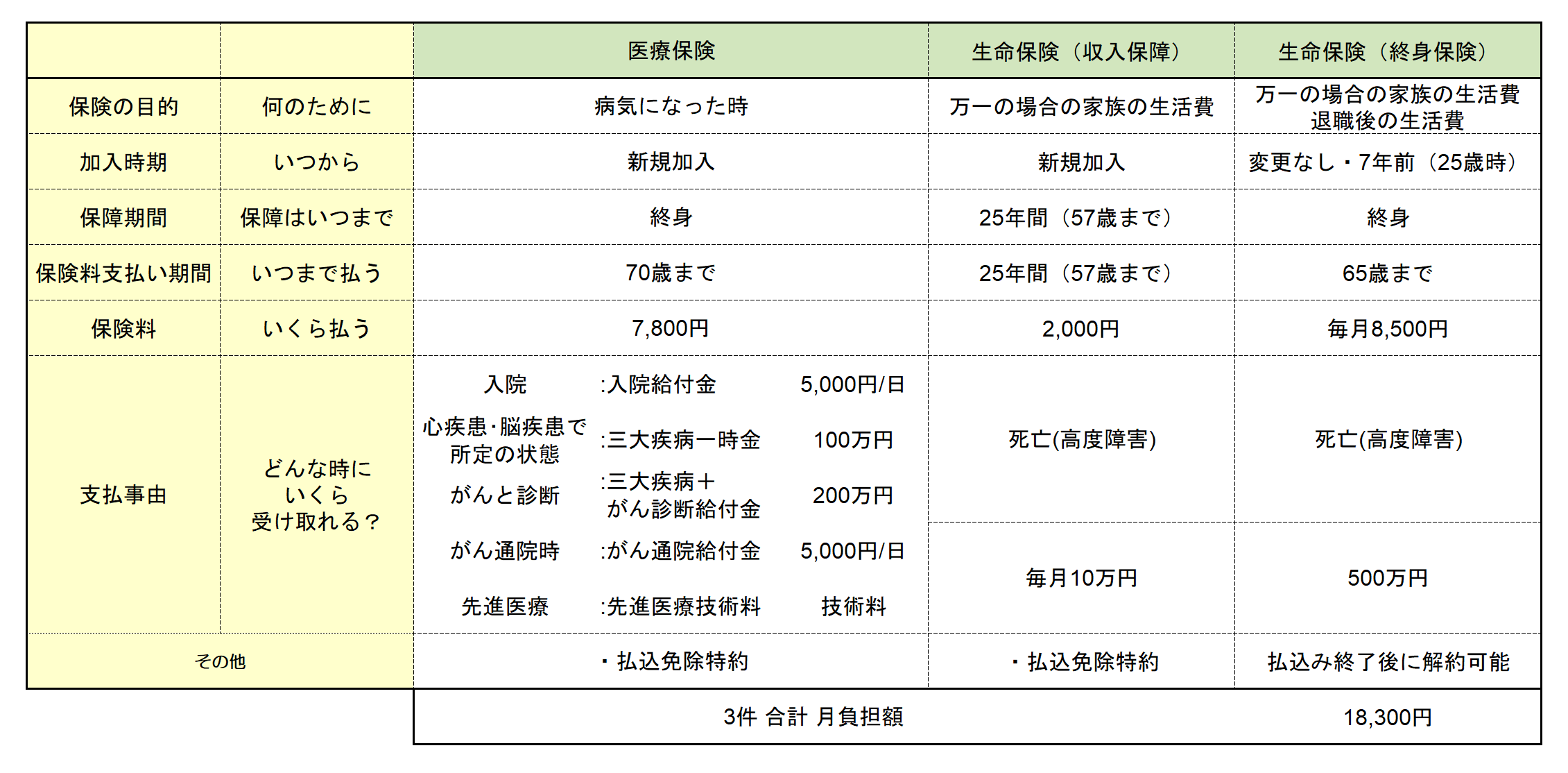

検討の結果、以下のような見直しをしました。

■医療保障…現在の契約を解約し、新しい保障に切り替え

入院だけでなく、三大疾病などで長期化した場合に備えられるように一時金を受け取れるようにしました。また、がんについては特に心配とのことでしたので、さらに一時金を上乗せ、がん通院も付帯しました。

先進医療は該当したときにあれば安心なので付帯しています。

充実した分、月々の保険料負担が大きくなってしまったため、何らかの形で収入を得る前提で払込み期間を延長することにしました。

■収入保障保険…万一の場合、月々10万円を受取るよう新規加入。

生まれてくる子どもが大学卒業して独立するまでの25年間、家族が苦労することなく生活していけるように備えておくことで安心できます。

がんなどになった場合でも保険を継続できるように、払込免除特約を付帯しました。

また、たばこを吸わない、健康診断結果に問題ない〝非喫煙優良体“に該当したため、割引適用され保険料を安くすることができます。

■終身保険…保障もありながら、老後資金の積立てもできるため継続しました。

なお、教育資金を保険で備えることも検討しましたが、利回り等を考慮した結果、終身保険や学資保険ではなく別の方法で準備していく予定です。つみたてNISAを検討しています。

結果的に、保険にかける月々の負担は、5,600円アップとなりましたが、内容が理解できたことで「安心」を手に入れることができました。

お子様の誕生が楽しみですね。

人生を“お金”の観点からトータルでサポートできるのが、ファイナンシャルプランナーです。長くお付き合いのできるパートナーでありたいと願っています。

☆この記事を書いたのは...

|

|

大竹麻佐子 ファイナンシャル・プランナー CFP®、相続診断士、整理収納アドバイザー

証券会社、銀行、保険会社など金融機関での勤務を経て2015年FP事務所開業。相談・執筆・講師として活動中。 より豊かに自分らしく生きるためには、「お金と向き合うこと」が大切です。 知識だけでなく経験を踏まえたアドバイスとともに、全力でサポートします。 |