ワクワク家 妻と妹の会話

お姉ちゃん投資してる?

会社の確定拠出年金はやっているけど、あまり詳しくはないの。

少し投資に興味が出てきたけど、なにから始めればいいのかわからないし、何を気をつければいいのかわからないの。

「人生100年時代」と言われ高齢化が進む中、投資への関心が高まっています。スマホでの株や投資信託購入サービスの開始、株式投資ノウハウ本のベストセラー化など話題に事欠きません。この機会に気になる投資について考えてみませんか。

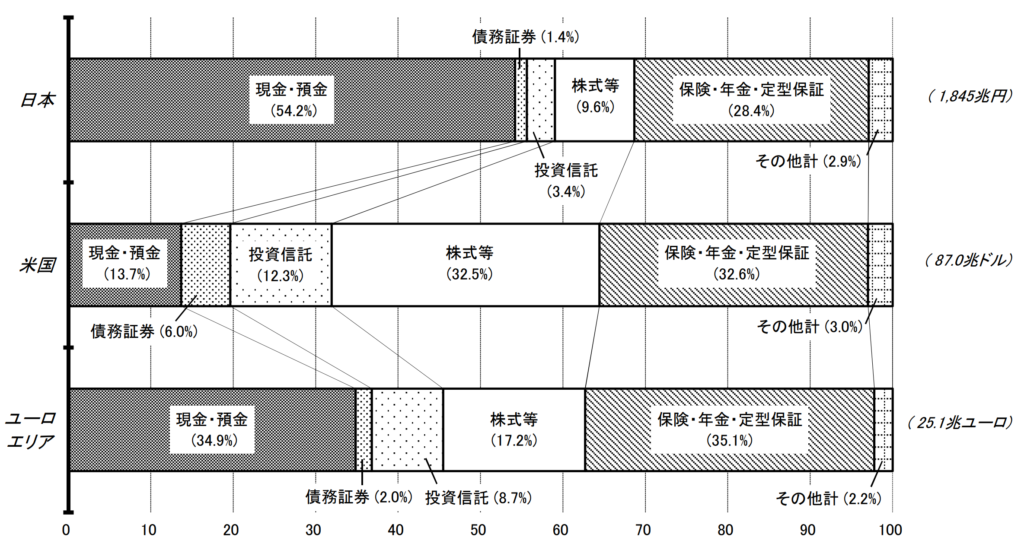

日本の家計の金融資産は5割以上が預貯金

令和2年8月に日本銀行が発表した日米欧の家計の金融資産構成によると、日本では、資産のうち現金・預金が54.2%を占めています。一方で投資教育が進む米国では、現金・預金はわずか13.7%、株式や債券、投資信託での運用が約50%と日本の3倍以上です(*1)。

政府の諮問機関である有識者会議では、家計金融資産の伸びが米国などに比べて低い水準にとどまっていることを指摘しています(*2)。

親世代が現役の頃の高い預金金利とは異なり、銀行にコツコツ預金しても利息はわずかなため、預金だけでの資産形成は難しい時代です。そればかりか物価変動の影響を受け、実質的な資産価値の目減りも考えられます。

金融知識を身につけつつ、投資に目を向けることも選択肢のひとつです。

出典:日本銀行調査統計局 2020年資金循環の日米欧比較より

投資は老後資金の資産形成に最適

家計における資金は、それぞれの目的に合った運用期間と方法を選択することが大切です。

必要となる時期が決まっている教育資金は、リスクを抑え手堅く貯めたいですね。

公的年金だけでは不足するといわれる老後資金は、長期運用のメリットを活かし時間をかけて資産を形成することが可能です。利息を元本に組み入れれば複利効果が期待できます。

長期分散投資でリスクを低減

投資リスクを低減するには、「長期」「分散」「積立て」を効率的に活用することが有効です。

①長期(時間を味方につける)

投資は経済動向や社会情勢などにより価格が変動します(価格変動リスク)。安い時に買い、高い時に売るのが理想的ですが、忙しい現役世代は常に相場を見ている訳にいかないでしょう。短期投資では価格変動に一喜一憂することが多くみられますが、長い目で見ると、緩やかな動きと捉えることができます。

②分散(時間の分散、地域の分散、資産の分散など)

毎月決まった額(例えば3万円)の投資信託への投資を考えてみましょう。3万円で購入できる口数は毎月異なります。値上がりした月には購入口数は少なくなりますが、値下がりした月には多く購入できます。毎月投資することで、購入価格を平準化することができるため、「時間の分散」(ドル・コスト平均法)と言われています。

このほか、銘柄によるリスクを分散させる「資産の分散」、日本だけでなく海外にも投資する「地域分散」を併用すると、更にリスク低減に効果的です。

③積立て(複利の効果)

複利は利息を元本に組み入れるため、時間の経過とともに元本が大きくなり生み出す利息も増えます。毎月2万円を30年間積み立てた場合、積立総額(元本)720万円に対し、年利3%の複利で運用すると約1,165万円となります。

投資を始める前に確認したいこと

長期分散投資によりリスクを抑えることは可能ですが、それでもリスクをゼロにすることはできません。価格変動リスクや為替リスクといったそれぞれの「投資商品」がもつリスクをどこまで許容できるかといった「リスク許容度」を知る必要があります。リスク許容度は、年齢や経験値、価値観などにより人それぞれ異なります。

また、投資に回すのは無理のない余裕資金で行うこと、預貯金など安全性や流動性の高い金融商品にも資金を配分することもポイントです。利用できる非課税制度なども確認し、今後のライフイベントに対応したプランづくりを目指しましょう。

自分なりの投資プランやルールを決めておきたいですね。

初心者には投資信託がおすすめ

投資初心者には、少額から長期にわたって分散投資のできる積立投資信託がおすすめです。なかでも「つみたてNISA」は、金融庁の基準をクリアした低リスク・低コストの投資信託が選定されており利用しやすい制度です。毎月約3万3000円、1年間では40万円を上限に投資信託を購入することができ、20年間にわたって運用益が非課税となります。

また、「iDeCo」(個人型確定拠出年金)は、投資信託のほかに定期預金など安全性の高い商品も選ぶことができます。運用益が非課税となるほか、掛け金が所得から控除されるため住民税や所得税の節税効果が見込めます。60歳までは引き出せないことがデメリットと言われますが、老後資金の準備として捉えれば強制力があることでしっかりと準備ができます。各金融機関により手数料や運営管理コストが異なりますので、口座開設にあたっては、複数の金融機関での比較検討をおすすめします。

無理なくコツコツ、定期的な見直しを

投資は、無理のない範囲でコツコツ続けていくことが秘訣です。よほどの特殊要因がない限り、相場下落の局面でも静観できるくらいの金額がひとつの目安でしょう。

投資を組み込んだ家計の金融資産は、相場により資産構成が変動するため、定期的に資産状況を確認し、必要に応じて資産配分を見直すことが大切です。

経済動向や世界情勢などの情報に目を向け、興味をもつことで選択肢の幅も広がります。

お金とは長いお付き合いですので、よい関係性を保ちたいですね。

出典

(*1)資金循環の日米欧比較(令和2年8月)

日本銀行調査統計局 https://www.boj.or.jp/statistics/sj/index.htm/

(*2)家計の安定的な資産形成に関する有識者会議

「長期・積立・分散投資に資する投資信託に関するワーキング・グループ報告書」(平成29年3月)

https://www.fsa.go.jp/singi/kakei/index.html