ワクワク家 夫婦の会話

家を買うとき加入する団体信用生命保険て、最近はいろいろな特約があるらしいの。病気で働けない時も保険金が受け取れるものあるらしいの。

保障が広ければ金利の上乗せも大きいんじゃない?

確かにそうよね。金利の違いは、ずっと影響するからね。

それに、今加入している生命保険や、医療保険と保障内容が重複してもいけないから、内容はよく考えた方がいいね。

住宅ローンの借入額が決まったら、次のステップとして、借入金融機関や金利タイプ、利率などを検討します。その際に悩むのが、団信の特約かもしれません。最近では金融機関によりさまざまな特徴があり、月々の返済額に影響するため迷われるようです。基本となる団信のしくみや最近の傾向についてお伝えします。

そもそも団信って?

団信とは、団体信用生命保険の略称です。文字通り「生命保険」で、住宅ローン契約者がもしもの場合には、生命保険会社からの保険金でローン残額が支払われます。基本的に、保険金の受取人は、金融機関です。金融機関にとって、貸したお金を確実に回収できるため、多くの場合、住宅ローンの借入れ条件として、団信加入が義務付けられています。そのため、遺された家族は、ローンを気にせず、住み続けることができます。

独立行政法人住宅金融支援機構が民間金融機関と提携して提供している「フラット35」については、原則として、団信の加入は任意とされており、健康上の問題がある場合や別の生命保険で備える場合、保険料を節約したい場合など、契約者の判断で選択することが可能です。

※「団信なし」の場合は、「団信あり」よりも金利が0.2%引下げとなります。

最近の傾向~増える保障の選択肢

従来の団信は、住宅ローン契約者が死亡(高度障害含む)した場合に保険金が支払われる仕組みが主流でしたが、最近では、がんや生活習慣病になった場合、働けない状態になった場合、さらには、ケガで入院した場合でも保障される団信などが登場しています。

保険金受取人が金融機関であると前述しましたが、最近の団信のなかには、ローン残額の保険金に加えて、治療費や診断給付金を契約者等が受け取れるものまであります。

一般的に、団信の保険料は、返済額に含まれているため改めて保険料の負担はありません。

とはいうものの、返済額がそもそも金利から算出されていることを考えると、金融機関が提示する金利と団信の保障内容を慎重に検討する必要がありそうです。

どんな保障タイプがあるの?

金融機関や申込み時期によりさまざまですが、たとえば、以下のような特約付き団信があげられます。

団信のタイプ(例)

◆一般団信 ~死亡(高度障害)でローン完済

◆がん50%保障 ~がんと診断された場合に、残額の1/2が保険金として支払われる

◆がん100%保障 ~がんと診断された場合に、ローン完済

◆3大疾病・7大疾病・8大疾病などの所定疾病団信

~名称に差異ありますが、がん・脳卒中・急性心筋梗塞といった3大疾病に加え、

高血圧性疾患・糖尿病・慢性腎不全・肝硬変を含めた7大疾病(参照:三菱UFJ銀行)、

さらに、慢性膵(すい)炎を含めた8大疾病(新生銀行)や

大動脈瘤乖離・上皮新生物・皮膚がんなどを含めた11大疾病(auじぶん銀行)

◆就業障害

~所定の就業不能状態が一定期間を超えて継続した場合に月々の返済が免除

◆介護特約付き団信

~フラット35の新3大疾病付機構団信は介護2以上に認定されると住宅ローン完済

特約で安心を得るのか、返済額の負担を抑えるのかという選択

死亡リスクだけでなく、働けなくなるリスクにも備えがあれば、安心です。しかし、長期にわたる住宅ローンであるために、少しでも金利負担を抑えたいものです。

住宅ローン契約数を獲得したい金融機関の金利競争激化と団信特約選択肢の拡がりは、日々変化しています。同じ金融機関や特約でも、契約日によって諸条件が異なるため、混乱するのも無理もないようです。

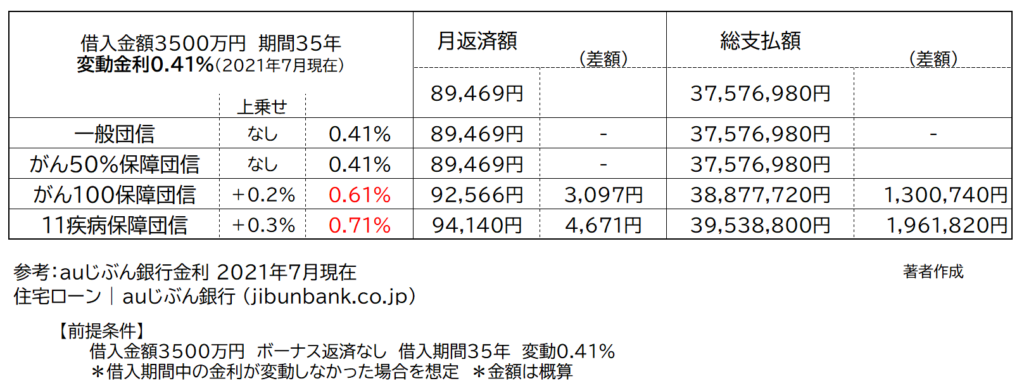

特約の違いによる月返済額と総支払額の差について、auじぶん銀行の団信を例に考えてみましょう。(2021年7月現在)

月あたり3000円から4600円程度の差をどう捉えるかは、それぞれの家計状況や価値観により異なります。がんに罹患する可能性への心配の度合いも異なるでしょう。

実際に、充実した特約を付帯することで、住宅ローン負担を気にせず、治療に専念することができたという方がいらっしゃるのも事実です。

一方で、特別な備えは不要という方も多くいらっしゃいます。団信という性質上、住宅ローンを完済すると当然に保障も消滅します。一般的に、年齢が上がるにつれ、病気リスクが高まりますが、そのときには、住宅ローン残高がわすかである場合や完済済みであることが予測されます。そういった意味で、一生涯(終身)保障が継続する医療保障や生命保険で別に備えた方が安心に繋がるという考え方もあります。

まとめ

結局のところ、「何を優先するかによって、総合的な判断で決める」ということです。充実した保障の団信であっても、そもそも勤続年数や収入、物件要件等の金融機関の借入要件をクリアしなければ審査を通過することができません。要件をクリアしていてもその金融機関に対する信用度や対応、印象といったことも選ぶポイントです。

悩むことの多い住宅ローン選びですが、インターネットのクチコミなどは、実際の声が反映されていることが多いため、参考にしてみるのもひとつです。後悔のない住宅ローン選びをしたいですね。