前回ライフプラン表を作って家族の夢や希望を記入してみました。今度はそれが実現可能なのか、可能でなければどうしたら良いのか対策を考えるためにキャッシュフロー表を作ってみます。今回はキャッシュフロー表の作り方を解説します。

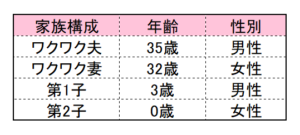

世帯の情報を正しく入力

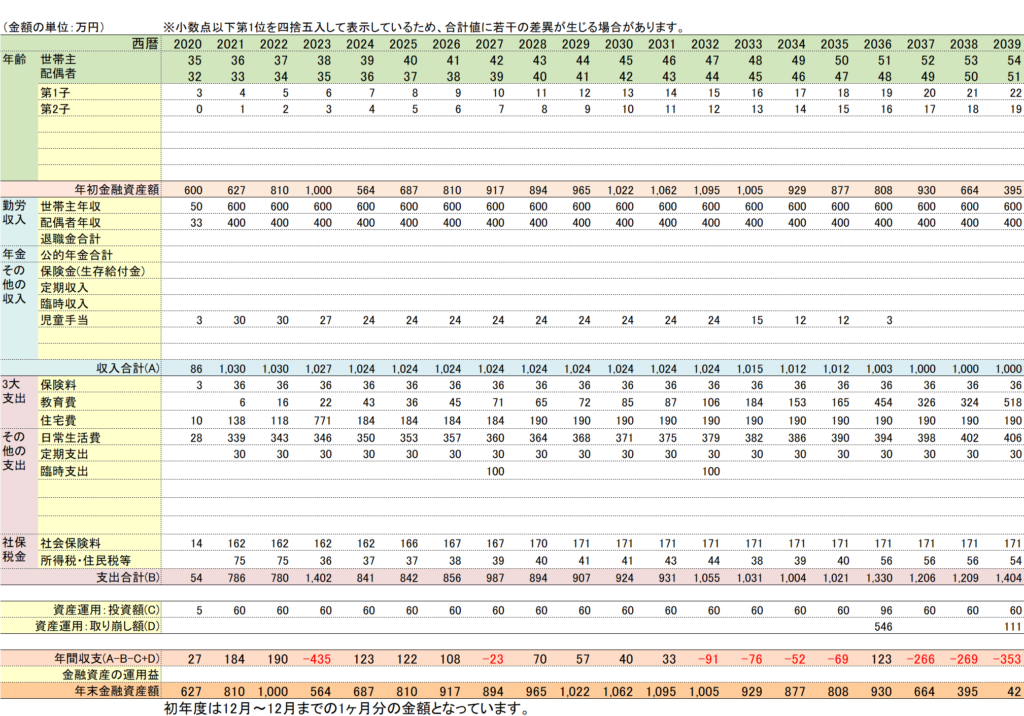

キャッシュフロー表を作成するには、通常シミュレーションツールを使いますが、エクセルなどを使って自分で作ることも可能です。

使い方は、シートにさまざまな情報と金額を入力していきます。すると現在から将来に渡ってのお金の動きが確認できます。

順番に見ていきましょう。

①家族全員の年齢、性別を入力します。

②現在の資産状況を入力します。

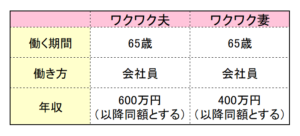

③現在から将来の働き方を入力します。

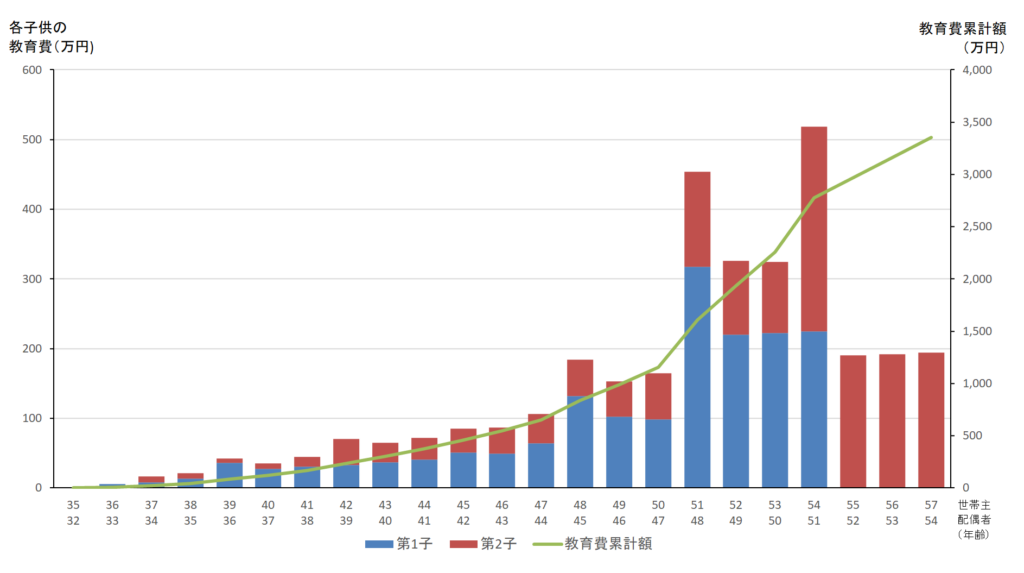

④子どもの教育費プランを入力します

⑤一時的な支出を入力します(やりたいことなど)

⑥毎月の生活費や定期的な支出を入力

毎月かかる生活費や、住宅費用、固定資産税、生命保険、火災保険、自動車保険などを入力します。

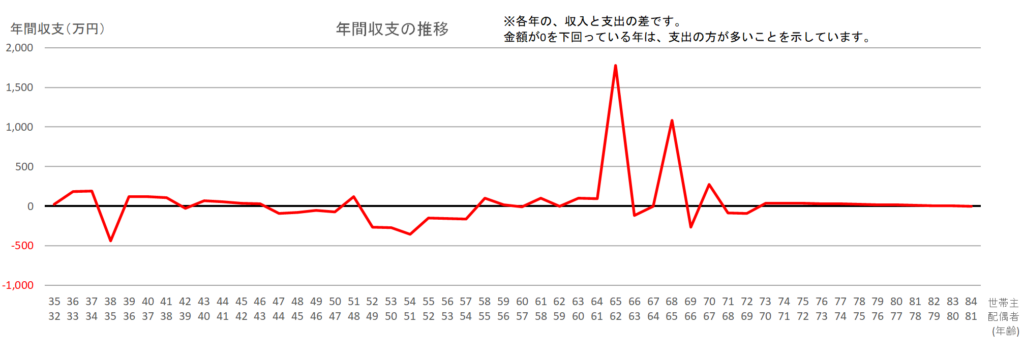

年間収支のマイナスに注意!

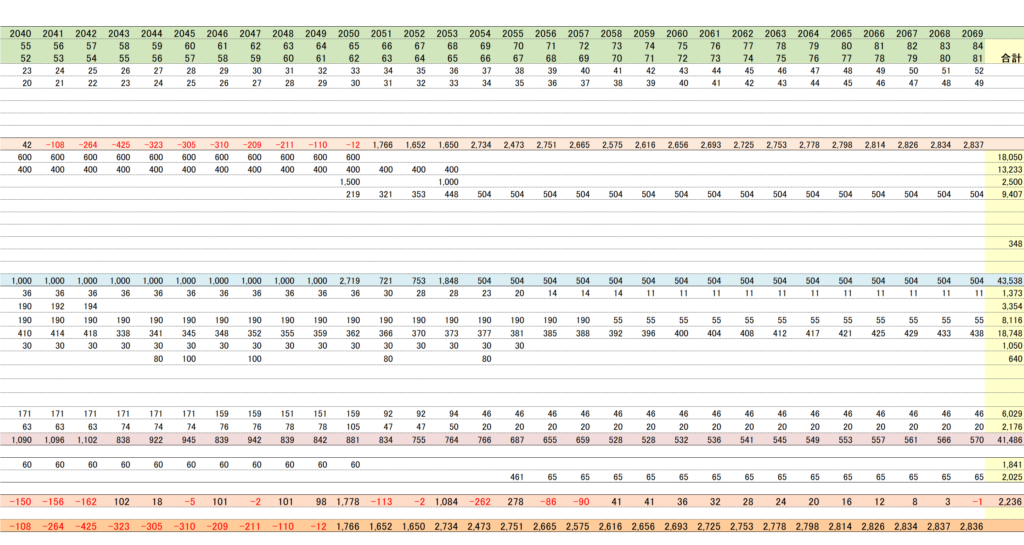

今までの情報を入力してみると、年間の収支ではマイナスになる年があることがわかります。

住宅の購入や、子どもの教育費の負担が大きくなるときには年間収支のマイナスも大きくなっていることがわかります。本来は、年間収支もマイナスではなく、しっかりと貯蓄ができるだけの資産を増やしていきたいところです。しかし、年間収支がマイナスだからと言って必ずしも保有金融資産がマイナスになるとは限りません。

収支が赤字のことがあっても、その分資産からの取り崩しができれば、最終的に家計が破綻することはありません。

ワクワク家をみてみると、子どもが小さいうちは年間収支がマイナスであっても金融資産は増えていきます。

しかし、夫が51歳あたりから急激な資産の減少のため家計が破綻してしまうシミュレーションになってしまいます。

この理由は明確で、子ども2人分の教育費が大きく重なっているからです。

シミュレーションではその後、子どもが独立すると金融資産残高は増えていきますが、実際は一度破綻してしまうともとに戻ることは難しいでしょう。

年収1000万円でも家計が破綻する可能性もあり?

金融資産残高がマイナスになる大きな原因は、教育費もありますが、それ以外の支出にもあります。今回ワクワク家では約5年ごとに家族で海外旅行に行くことなども希望として反映しています。

一時的な大きな支出を見直したり、毎月の生活費や固定費を見直したり、子どもが小さくて教育費があまりかからないうちに貯蓄のペースを上げておくなど対応策を考えることができます。

世帯年収1000万円と聞くと、裕福な暮らしをしているイメージを持つかもしれませんが、実際には、子どもの教育にお金をかけたり、やりたいことを無計画にできたりするほど余裕があるわけではありません。

とはいえ、世帯年収が高いことは貯蓄できる可能性もあるので、何のためにいくら必要かを明確にしてその準備をしていきましょう。

そうすることでキャッシュフローは改善していきます。

まとめ

キャッシュフロー表はあくまで将来のお金の動きをシミュレーションするものですので、必ずそうなるわけではありません。しかし、このままいくと今後どのようなことになるのか理解しておくことは、現在の行動を決定する良い機会です。

これから教育費がかかる、家を買いたい、やりたいことがあるけどお金は大丈夫かなと不安に思っている人がいたら、ぜひ一度キャッシュフロー表を作ってみてください。問題点が見えてきます。

お役立ち資料からも簡易キャッシュフロー表をダウンロードできますのでぜひ活用してみて下さい。

詳細が知りたいという人は、LINEからの相談へご連絡ください。