ワクワク家 夫婦の会話

住宅をいろいろみていると、あれもいい、これもいいとなってどんどん予算が高くなってしまうわね。

それが悩みどころだね。払えないことはないかもしれないけど、これから子どもの教育費もかかるし、無理をした返済はしたくないからね。

銀行では借りられる額にまだ余裕があるって言うけど、払えるかどうかは別の話よね。

住宅購入を検討し、物件を見ているうちに予算額が上がっていくケースが多くみられます。

数千万円という日常生活では馴染みのない金額はイメージできず、100万円、200万円の価格差が「このくらいなら…」と思いがちです。長期にわたるローン返済は、家族のライフイベントや家計に影響を与えますので、慎重に検討したいものです。無理なく買える、無理のない返済のためには、どのくらいの住宅ローン借入額が妥当なのかについての考え方をお伝えします。

無理なく払える金額は?

無理なく住宅ローンを返せる金額は、現在の家賃などを基準に考えるとイメージしやすいでしょう。住宅購入にむけて毎月積み立てているお金があれば、その分も継続できる支出として加算します。

目安として、

|

毎月無理なく払える返済額 = 現在の家賃月額 + 住宅購入のための毎月の積立額 - 購入後にかかる月費用 |

で計算してみましょう。

購入後にかかる月費用とは、駐車場代や管理費・修繕積立金などが考えられます。

年単位でかかる固定資産税や火災保険料などもありますが、目安を知るためですので、いったん横においておきましょう。概算で構いません。ファイナンシャルプランニングにあたっては、収入は少なめ、支出は多めに見積もっておくと余裕ができるためおすすめです。

現在の家賃10万円、積立額が2万円、管理費・修繕積立金2万5000円とすると、無理なく払える毎月のローン返済額の目安は9万5000円です。

無理なく返せる借入可能額は?

毎月支出できるローン返済額の目安がわかりましたが、物件価格やローン借入額はいくらが妥当なのでしょうか。

これまでにない低金利と言われる近年ですが、長期にわたる住宅ローンは、返済期間や利率により総支払額は大きく異なります。

固定金利か変動金利かどのように住宅ローンを選ぶかによっても変わります。それぞれのメリット、デメリットを知ることから始めましょう。固定金利は返済までの金利が確定していることから将来にわたる資金計画が立てやすく、金利上昇への不安を払拭できますが、変動金利と比較して設定される金利が高くなります。金利上昇リスクはあるものの少しでも低金利で支払額を抑えたい場合には変動金利の選択肢となります。自分自身がどちらに価値を感じるのかについてはさまざまですので正解はありません。

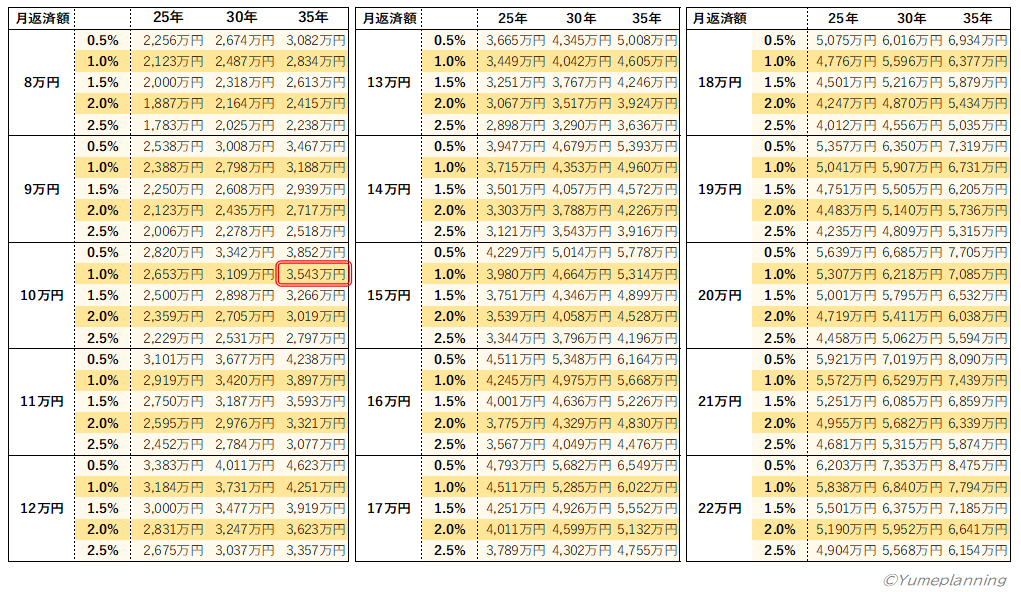

下図をみてみましょう。

月々の返済額から金利、返済期間の交差する欄が借入金額です。

たとえば、10万円の返済額で金利1%、35年のローンを組むならば、計算上3543万円を借りることになります。

物件価格の検討にあたっては、10%程度の頭金と5~10%程度の諸費用(印紙や事務手数料、火災保険料など)を目安に資金捻出を考慮しておきたいものです。

「借りられる額」と「返せる額」は違うことを理解する

「住宅ローンの借入額」の考え方についてお伝えしましたが、「無理なく返せる額」で検討することがポイントです。

年収の7倍~10倍まで借入れ可能という金融機関もあります。物件を購入してほしい不動産業者やローンを借りてほしい金融機関と「借りる側(返済していく側)」とでは立場が異なります。

くれぐれも「○○万円まで借りられますよ」の言葉には注意しましょう。

家族構成や家計支出はそれぞれです。安易に物件予算を上げることは避けたいものです。

「少し頑張れば…」との認識で無理をしても、購入当初はなんとかなるかもしれません。

ただし、長期にわたる返済は徐々に家計を圧迫します。生活が苦しくなり「住宅ローン貧乏」「住宅ローン破たん」「ローン返済のために働く」ことになりかねないため、慎重に検討しましょう。

まとめ

「夢のマイホーム」は、将来にわたって居心地のよい場所でありたいですね。

住みたい物件との出会いは、タイミングもあります。住宅購入は、自分と向き合う、今後を考えるよい機会かもしれません。何よりも無理のない返済計画がポイントです。

自分らしく生きるために何を大切にするか、優先順位を考えてみてください。